Торговая система "Пробой волатильности"."Пробой волатильности" – популярная FX-стратегия. В основе системы - выход из временной коробки. Так же известна под названием BigDog. Описание стратегии "Пробой волатильности".Торговые системы на пробой волатильности основаны на рыночном постулате: «После низкой волатильности следует высокая, после высокой - низкая». Низкая волатильность, или сжатие, часто наблюдается в заключительной стадии тренда или в периоды неопределенности, когда рынок ждет какое-то важное событие. Множество известных систем на пробой волатильности, отличаются друг от друга методом определения сжатия, способом входа в сделку и управлением рисками. В стратегии "Пробой волатильности" для определения диапазона сжатия используется определенный временной отрезок. Например, время азиатской сессии на рынке FX. На графике цены строится коробка, верхний уровень которой определяется как максимум цены в интервале от начала азиатской сессии, в 02-00 по МСК, до начала европейской сессии, в 09-00 по МСК, а нижний уровень – как минимум цены в том же интервале. От построенных уровней, на расстоянии, исключающем торговый шум, устанавливаются ордера на покупку и продажу, соответственно. Срабатывание одного из ордеров приводит к входу в сделку. Оставшийся ордер удаляется. Для открытой позиции выставляются стоп-лосс и тейк-профит. Если не произошло срабатывания ни одного из ордеров до начала американской сессии, в 13-00 по МСК, ордера удаляются. Таким образом, система рассчитана на совершение одной сделки в день. Для рынков ФОРТС и ММВБ ожидаемым событием, которому может предшествовать сжатие, является открытие американского фондового рынка или выход важной статистики, например по запасам нефти. Соответственно, адаптированная стратегия может выглядеть так:

Вот как это выглядит на графике:

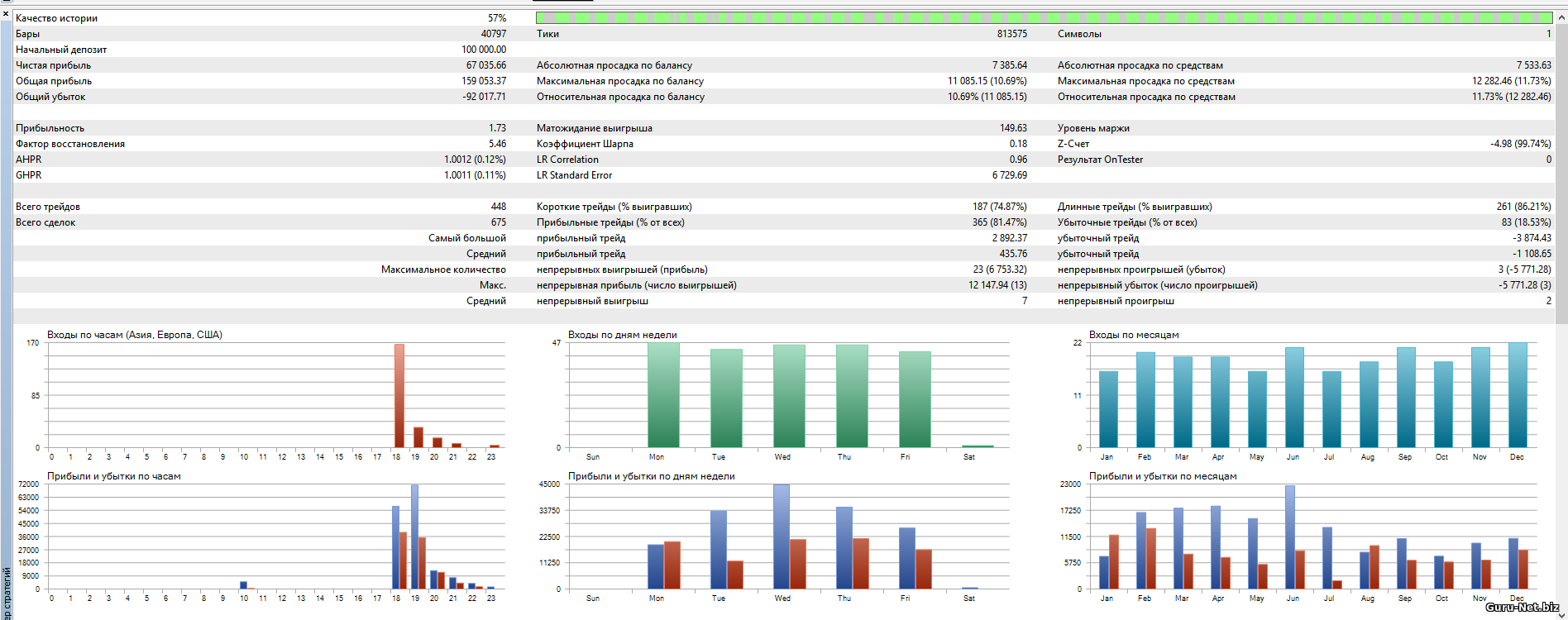

Результаты тестирования на исторических данных.Плюсом стратегии является малое количество параметров для настройки. Фактически их всего три:

Итак тест:

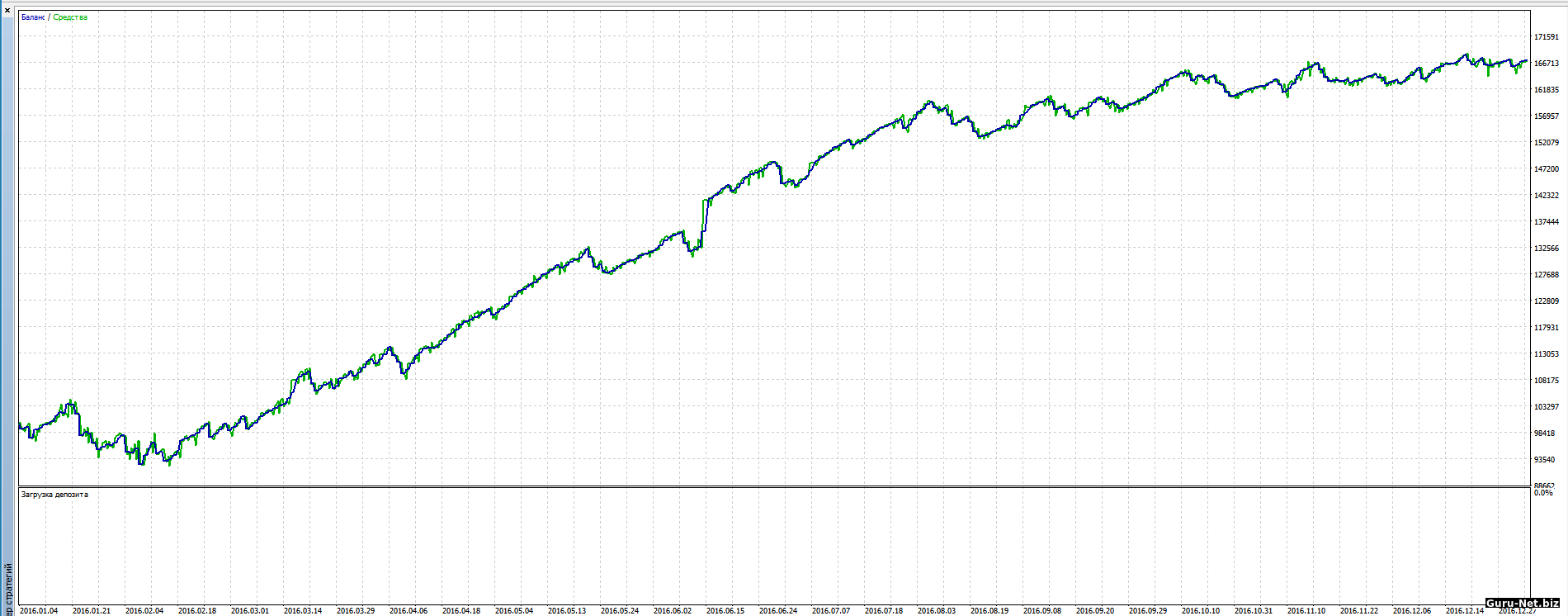

График доходности:

Стратегия реализована в торговом роботе "Пробой волатильности"

Автор: Lug77 | |

| Категория: Торговля волатильностью | Добавил: lugovtsov7 (07.07.2017) | |

| Просмотров: 2123 | Теги: |

| Всего комментариев: 0 | |